导语:硬折扣,并不是什么新鲜的模式。

作者丨任文青Andy

校审丨勾勾排版丨何雯

量贩零食,这个听起来有点怪怪的名字,去年以来突然变得火热起来。

有人说这是近两年消费领域,为数不多的10倍数增长的赛道。

听到“赛道”这个词,你就知道,这是被资本看上了。

是的。如今在各地,尤其是南方省份的城市社区,乃至乡镇街道,火速冒出的各个品牌的量贩零食店,与资本的推动不无关系。

同向为竞干果店加盟,相向为争。

作为一个群体,它们在和商超、便利店、夫妻老婆店争夺市场。但同时,零食很忙、零食有鸣、赵一鸣零食、爱零食、糖巢、零食优选、好想来、老婆大人…这个名单还可以拉得更长,它们正在加速跑马圈地,彼此的争夺和厮杀很快一触即发。

量贩零食店,为什么会爆发?它是昙花一现,还是会作为一个业态长期存在?它对品牌商、经销商,其他零售业态又会产生哪些影响?

今天,我打算用一篇文章,通过5个关键词:

量贩 / 折扣

品类连锁

蚂蚁市场

多方博弈

发展周期

将当下火热的量贩零食店背后的逻辑,讲清楚。

量贩 / 折扣

首先,什么是量贩?理解这个来自日语的概念,记住三点:

1. 相对低廉的价格

2. 面对大众消费者

3. 相对丰富的商品

如果你逛过量贩零食店,对这三点应该有更加深刻的感知。这里的核心是“相对低廉的价格”,介于正常零售价和批发价之间。简单来说就是,便宜。

便宜,与另一个词对应,就是折扣。

折扣的本质是便宜。

折扣零售这两年同样火热。通过售卖尾货、积压库存、临期品,实现低价的被称为软折扣;通过集中采购、压缩流通链条、提升运营效率,实现低价的被称为硬折扣。

量贩零食,又被称为零食硬折扣。简单理解,量贩零食店属于硬折扣的一种。

这个模式可溯源于德国的阿尔迪(ALDI,中国市场称奥乐齐),1913年只是一个小食品店,1948年阿尔布莱希特兄弟接管了母亲的商店,经一系列调整发展起来,其创始人家族长期占据德国首富的位置。

我曾在德企工作十几年,每年都会往返德国很多次,ALDI在德国的城市街道、乡镇社区随处可见,里面卖的都是食杂日用品,物美价廉。

图源:ALDI奥乐齐官方网站

这里特别提一点,讲到量贩零食,很多人会拿美国的开市客和日本的唐吉诃德作为参照。但这二者,与传统的硬折扣模式有所区别。

尽管开市客(Costco)以提供低价商品和大量折扣闻名,但它更常被称为仓储式会员制零售店,或称为大型折扣仓储店。

唐吉诃德(Don Quijote)是一家以销售各种商品和杂货为主的折扣零售连锁店,商品种类极为丰富,更适合被称为“杂货折扣店”或“折扣百货店”。

ALDI是传统硬折扣的典型代表,它的特点是,商品种类有限、低价策略、简约装修、中小面积、非知名或自有品牌为主、不提供增值服务等。

所以讲到量贩零食,我更愿意拿ALDI作为对照,因为相对来讲,它更符合以ALDI为代表的,传统硬折扣模式的特点。

国外主要折扣店的兴起,有一个共同的背景:经济周期下行,大众对更具性价比的商品需求更大。这两年各类折扣店在中国各地出现,其实有历史经验可循。

只不过中国经济并未经历,发达市场走过的周期,但要知道,硬折扣是经过长周期验证的业态,在发达市场,超过20%的零售业态是硬折扣。

所以,硬折扣,并不是什么新鲜的模式,参照国外市场的历程,我们可以预见,它将具有长久的生命力。

那么具体到量贩零食,或者说零食硬折扣呢?

这个有点意思。

要说清楚这个事情,我们还要讲讲另外一个事情——品类连锁。

品类连锁

这两年零售行业大家都在讲一个事情,大卖场不行了。步步高、人人乐接年亏损,今年以来家乐福一家接着一家关门。当然并不是所有商超都是如此,但总的来讲,商超的日子不好过。

商超为什么不行了?

这里必须讲讲,零售的本质。

零售的形式无论如何变化,其本质不变,就是三个词:成本、效率、体验。

大卖场和商超以其丰富的商品选择、相对低廉的价格、良好的购物体验,2000年之后,成为主流消费渠道。逛超市曾经是一代人消磨闲暇的选择。

但仔细想想,你有多久没去逛大卖场和超市了?前一段时间,我顺道走进永辉超市,我甚至记不起上一次去那里是什么时候!

我们不逛超市了,原因很简单,我们需要买的东西,在其他地方都能买到。

互联网崛起后,把商超的鞋帽服装、家电等高单价高毛利的品类切走了,然后是各类日用标品。并且互联网购物,是送货到家。

接着社区生鲜店把生鲜产品切走了,连锁便利店,让我们可以买到那些即时性消费的商品。尤其是经过疫情三年,各类深入社区的实体店,越发显现勃勃生机。

人们的消费习惯变了。如今对于大众消费来讲,时间是最大的成本,便利是最重要的体验。

中国过去几十年的发展,专业化分工越发成熟,生产、物流、营销、财务等等的协同,使得供应链效率极大提高。因此你会发现,各种各样垂直于某个品类的社区连锁店在不断涌现。品类连锁,深入社区,依托高效的供应链,营造更好的购物体验,为消费者提供更具性价比的商品。

比如,生鲜、水果、乳饮、甚至肉类、火锅食材等等,当然,也包括我们今天讲的零食。

从这个角度来看,量贩零食店,其实是硬折扣这个大趋势,与品类连锁这个小趋势,叠加的产物。

去年底,量贩零食店头部品牌零食很忙门店2000家,到今年6月份,正式官宣门店数已达3000家。其他品牌同样正在加速跑马圈地。

小小的零食,为什么受到资本的热捧,引发垂直品类社区连锁的开店潮?

数据显示,2022年中国休闲零食市场规模已经超过1.5万亿元,年复合增长率超过10%。

休闲零食并不是小市场。但,零食却是个典型的蚂蚁市场。

什么意思?

蚂蚁市场

根据品牌集中度的不同,消费品简单可以分为两类。

第一类是集中型。前三名品牌的销售,能占到30%- 50%以上份额。

比如碳酸饮料,可口可乐和百事可乐,两个品牌就占到整体市场的90%以上。

第二类我们称为分散型。

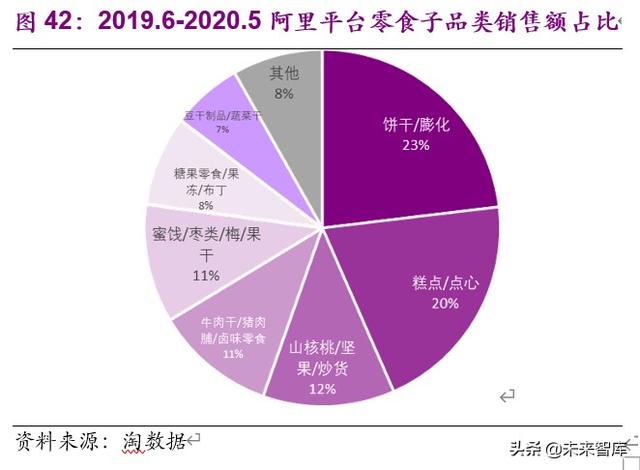

比如休闲零食。虽然整体规模超过万亿,但洽洽、良品铺子、乐事、百草味、来伊份等等这些头部品牌加起来,占比不超过5%。

这就是所谓的“蚂蚁市场”。整体规模虽然庞大,但头部品牌占比很小,大量小品牌、不知名品牌存在。在这个蚂蚁市场中,产品创新、更新迭代速度相当快,有很多新品火一阵,然后就被消费者遗忘。

这么庞大的品类,都在哪里被售卖?

根据欧睿数据,2022年休闲零食销售渠道包括超市、夫妻老婆店、电商、 特大型超市、便利店等,占比分别为39.7%、16.6%、15.5%、12.6%和7.7%。

我们简单看看这个数据。

电商15.5%,排在第三。份额很难再提高。

为什么?

零食偏向于激发性消费,而非目的性消费。所谓激发性消费,就是我看到、摸到、尝到,才会去购买。

激发性消费,它的场景在线下。

这也是为什么,以三只松鼠为代表的零食品牌,依托互联网流量迅速崛起,这两年遭遇增长瓶颈,开始努力向线下拓展的原因。

商超加上大卖场,52.3%,休闲零食的第一大销售渠道。夫妻老婆店排第二,16.6%,便利店7.7%。

量贩零食店,抢的是这几类线下渠道的份额,但首先抢的是,商超和大卖场的份额。除了我们刚才讲的,深入社区的品类连锁切走商超生意这个逻辑之外,还有一个更重要的原因——量贩零食,主要做的是散装品。

从包装来分,休闲零食可以分为包装和散装。包装是标品,可以直接扫码结账干果店加盟,而散状需要称重后结算。散装零食是商超高销售高毛利的一个品类,对于量贩零食店同样如此。

目前各量贩零食店,普遍在1200-1500个SKU,其中60%-70%是散装品,包括豆干素食、面包、海鲜/肉类零食、坚果、果干蜜饯等等。

量贩零食,主打的是低价。按照普遍的口径,平均客单价在40-50元左右。为了验证这个数字,我在某量贩零食店里随意选择了一些商品,感觉差不多快一大包的时候,给店员称重结账,50.57元。

量贩零食做到低价的原因,一个是绕过经销商,从厂家直采,一个是压缩各环节毛利。总部留 10%左右的毛利,给到加盟店铺的毛利是 20%左右,所有店铺的价格是总部严格控制的,涨价绝对不允许,如果有降价促销的需要,需要总部严格审批。

长期以来,进场费、条码费、推头费、节庆费,各种名目繁多的“苛捐杂税”,加上短则60天,长则半年甚至更久账期,让商超系统的供应商苦不堪言。

量贩零食没有这些乱七八糟的费用,结款非常及时,加上快速扩展的店铺数和飙升的销售额,无论对品牌商,还是经销商,量贩零食应该是一个非常好的渠道。

但实际情况,却比较复杂,这其中有一个多方博弈的过程。

多方博弈

散装是量贩零食店主要品类和利润来源。但是它少不了包装品。

包装品,基本以知名品牌为主,包括水饮。它的主要作用是引流,提升消费者对店铺档次感知和体验。

举个例子。

一瓶正常售价2元的瓶装矿泉水,量贩零食店便宜40-50%,普遍售价1.2元,有的甚至低至0.9元。

其他品牌包装零食,也比其他渠道便宜,普遍在15-20%左右。

早期品牌商并不看好这个新出现的业态,理由很简单,它们认为靠低价是不持久的,关键是影响它们的价盘。但是经销商不同,能走货,结款好,在销量的压力下,经销商愿意以各种方式为之供货。

2017年,头部品牌零食很忙成立,接着诸多品牌,如雨后春笋般纷纷出现。此后的两年,品牌商都在严控流货窜货的问题。

但一方面,当时的销量并不大,另一方面,确实无法管控,量贩零食店能够持续以低于市场价售卖品牌商品。

2022年零食很忙销售额65亿,今年预计能破百亿。加上其他零食系统,量贩零食店已发展为200亿-300亿左右规模的渠道,而且仍在快速增长。量贩零食店,已为一个品牌商不得不重视的渠道。

去年以来,很多头部品牌开始调整政策,希望能稳住价盘的同时,搭上这一快速增长的渠道,比如推出渠道专供规格,与量贩零食品牌推出联名款等。

最近我和多个品牌方人员交流,获得的信息是:成立专门对接该渠道的部门,或者将该职能划归特定部门,成为普遍的情况。

当然也有比较早拥抱量贩零食渠道的品牌。

比如盐津铺子,2021年与零食很忙、零食有鸣、戴永红、好想来等量贩零食品牌加大合作。2022年,零食很忙超越沃尔玛和步步高,成为其第一大客户。7月7日,该公司发布半年度业绩预告,今年上半年其实现归属于上市公司净利润约为2.4-2.5亿,同比增长86.29%-94.05%。

吃到新渠道红利的还有甘源、劲仔等品牌。

一些过去不重视该渠道的品牌,开始直接为量贩零食店供货。

据多个量贩零食品牌公开的信息,上游供应链,品牌直采占90%。新渠道出现,由于既有经销格局、付款条件等问题,量贩零食店不可能实现100%直采,因此一个新的角色出现了。

量贩零食店称其为服务商,作为与品牌合作的中间方,与传统经销商不同的是,他们赚取的是服务费,而非差价。

量贩零食店与品牌的博弈,前者逐渐占据主动地位。

原因在于:一方面,存量竞争之下,放松任何一个渠道,相对于竞争对手都是此消彼长。另一方面,量贩零食快速发展,未来还有很大的想象空间。

当然,最根本的原因,还在于消费者。消费者才是这个多方博弈游戏的最终决定者。零售的本质在于成本、效率和体验,高效渠道取代低效渠道,消费者愿意选择,它就有生存和发展壮大的空间。

你可能会有疑问,量贩零食店现在确实发展快,但过去几年我们看到很多新渠道出现,比如社区团购、生鲜电商等,资本加码,一片喧嚣之后,最终也归于沉寂。

量贩零食店会不会也是如此?这就要讲到最后一个关键词——发展周期。

发展周期

任何一个新事物出现,都会经历一个周期,大概可以分为,萌芽期、成长期、成熟期和衰退期这几个阶段。

量贩零食店现在处于哪个阶段?

如果要做个简单划分的话,2010-2017算是萌芽期;2017-2023是加速成长期。

量贩零食店最早可以追溯到2010年在浙江成立的老婆大人,包括后来福建的糖巢等,它们可以说是中国量贩零食店的鼻祖。

早期它们虽然把这个模式跑通,但更多是偏安一隅,属于区域创新零售的形式。

直到2017年零食很忙成立。湖南人在零售创新上确实有一套,加上敢闯敢拼的风格,迅速引发更多人加入这个领域,并逐渐在南方省市推开。量贩零食行业,湖南人占据了大半壁江山。除了湖南本土的零食很忙、爱零食、零食优选、戴永红等,总部位于四川的零食有鸣创始人也是湖南人。

2022年以来,量贩零食逐渐火起来,这离不开资本、媒体和加盟商多方的参与。

多家量贩零食店品牌刚成立时,就拿到资本方的投资。随着这个业态的快速发展,融资的消息不断传出,媒体密集报道,又加速了这个行业的出圈。

当然加盟商也是重要角色。

疫情三年,生意难做。很多做服装、母婴等领域的实体店老板,在谋求转型,量贩零食店成为屈指可数的快速增长业态。加之早期加盟商确实赚到了钱,加盟量贩零食店就成为很多人的选择。

2022年底开始,几大头部品牌开始跨省发展,市场格局瞬息万变。

行业已经从异业替代阶段,提前进入到同业竞争阶段。随着扩张加速,增量市场压缩,市场摩擦加剧,C端价格战在很多地方已经开打。

任何新生事物都会经历一个从萌芽发展,到期望膨胀之后的泡沫破裂,再到稳步发展的过程。

可以预见未来2-3年,行业将经历一个市场出清的阶段,资金的支撑、供应链效率、选品能力、精细化运营水平,是决定竞争能力的关键。头部品牌只要不出现大的战略失误,将会生存下来,但很多区域的中小玩家难以避免被兼并或破产关门的结局。

爆火的量贩零食店,对于行业上下游有何影响?

第一,关于品牌商。无论竞争如何发展,量贩零食作为一个渠道将会继续存在,且份额会越来越大。

品牌商一定会越来越重视,但如何平衡大盘是个问题。通过代工降低成本,做渠道定制款、联名款等将成为很多品牌的选择。一些不知名的白牌,可能会依托该渠道起来。

第二,关于经销商。量贩零食对休食经销商的影响是致命的,因为它蚕食的就是你走的商超、便利店和流通的份额。

最近我了解到,南方某些区域,休食经销商上半年销量下滑40%左右。在北方部分区域,量贩零食店刚刚出现,某些商品零食店的售价,甚至与经销商采购价相当。商超客户已经在要求经销商降价,阵阵寒意向经销商扑来。

经销商要思考如何应对。关于这一话题,我将单独写文探讨。

第三,关于零食店本身。

零食店一定会进化。

零食店本身就是一个品牌,有消费需求,有数据反馈,未来一定会推出自有品牌,事实上这也是一些头部量贩零食店在做的事情。

另外,量贩零食店是“便利+零食”,“便利”是思考这个业态演化的基础。零食是激发性消费,并非刚需。随着竞争加剧,零食店现在聚焦零食,但未来会是跨品类经营,变成“零食+”。

写在最后

硬折扣趋势所在,量贩零食正在加速发展,文章篇幅有限,无法详尽所有相关话题,接下来新经销围绕零食店和硬折扣的话题,将会发布一系列文章,为读者提供最新的发展资讯和独特的行业洞察。

同时,我们建立了以【零食 / 折扣】为主题的社群,分享量贩零食以及硬折扣业态发展的最新资讯,探讨硬折扣发展趋势,挑战是什么,机会在哪里等话题。

如果你对此类话题感兴趣,可以添加微信,进入社群。

作者简介:

任文青,新经销数字化研究院院长,快消行业分析师,bC一体化专栏主理人,研究领域包括渠道数字化、经销商生意增长、快消新零售等领域。

限 时 特 惠: 本站每日持续更新海量各大内部创业教程,加站长微信免费获取积分,会员只需38元,全站资源免费下载 点击查看详情

站 长 微 信: thumbxmw